Il mercato italiano della tecnologia additiva: dati e tendenze

Un’indagine compiuta da AITA – Associazione Italiana Tecnologie Additive sulle aziende associate ci presenta il settore della tecnologia additiva variegato nella composizione, dotato di un forte know how interno e con larghi margini di sviluppo.

La dottoressa Nipuni Ranathunga, che ha svolto un master in International Marketing Management c/o l’Università Cattolica di Milano, ha condotto un’indagine per conto di AITA-Associazione Italiana Tecnologie Additive, il cui obiettivo è stato quello di indagare la composizione del mercato italiano delle tecnologie additive, a livello di produttori, rivenditori/filiali di aziende estere, centri di servizio e utilizzatori finali. Questo, tenendo conto delle applicazioni, dei materiali utilizzati e dei legami con le altre tecnologie (macchine utensili in primis). La ricerca si è basata su un’analisi quantitativa tramite questionario, utilizzando CAWI come strumento; il campione è stato di 76 società associate ad AITA. Riportiamo un abstract con le considerazioni salienti.

Il mercato italiano della tecnologia additiva: il campione dell’indagine

Il 33% delle aziende associate ha risposto al questionario. L’accuratezza delle risposte è altamente garantita, poiché quasi l’80% degli intervistati erano CEO, Direttori Generali, Direttori di Dipartimento e il resto proveniva da Dipartimenti di Ricerca e Sviluppo o Tecnici. Secondo l’indagine, la classificazione dell’azienda coinvolta nell’AM rientra nei seguenti tre tipi; imprese singole (56%), aziende che appartengono ad un gruppo industriale, a terzi, filiali (20%), aziende che possiedono altre aziende o multinazionali (24%).

La tecnologia additiva è in crescita in Italia

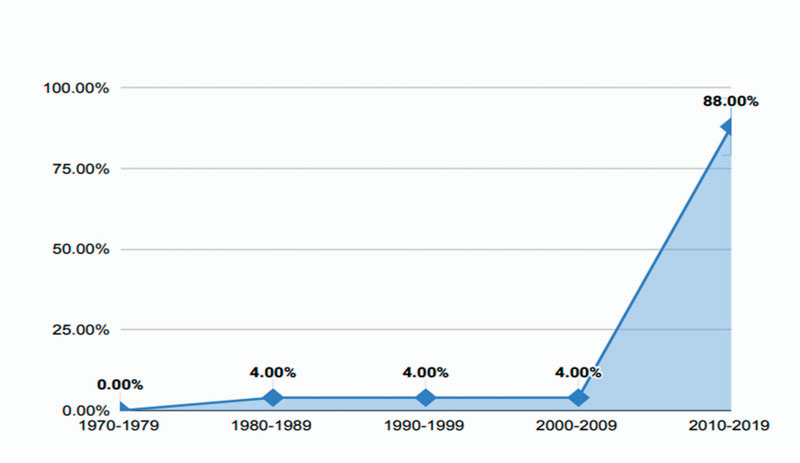

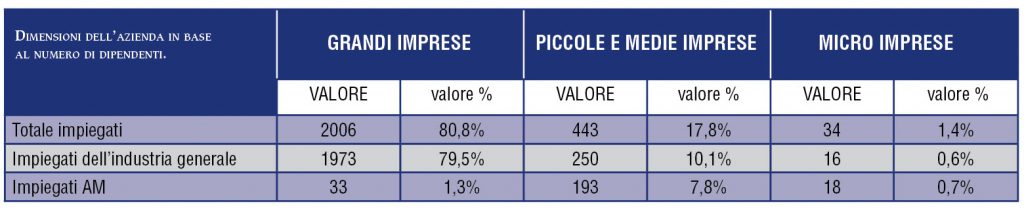

La maggior parte delle aziende è stata costituita tra il 1980 e il 1989 (28%) e tra il 1990 e il 1999 (16%), ma l’inizio dell’industria può essere collocato nel 1930. Ogni periodo compreso dal 1930 al 1939, dal 1940 al 1949 e dal 1950 al 1959 ha una crescita continua del 4% nella creazione di aziende. L’8% delle aziende è stata costituita tra il 1960 e il 1969 e il 12% tra il 1970 e il 1979. Tra il 2000 e il 2009 non sono state costituite nuove aziende, a causa della crisi economica in Italia esplosa nel 2009. Dopo il 2010, il settore ha di nuovo avuto una crescita continua e, finora, la costituzione di aziende ha raggiunto una crescita del 24%. Ma la prima azienda emergente di tecnologia additiva si è vista negli anni ‘80, con l’utilizzo di questa tecnologia dal 4% delle aziende. Inoltre, si può vedere un altro 4% di crescita tra il 1990 e il 1999 e tra il 2000 e il 2009. Dopo il 2010 c’è stata una rapida crescita del settore dell’AM e, da allora, è stata dell’88%. Queste percentuali mostrano come il settore, nel tempo, sia diventato un reale valore aggiunto. In base al numero di dipendenti coinvolti nell’AM, le aziende possono essere classificate in tre tipologie principali: grandi, piccole e medie, micro. I dati possono essere riassunti come nella tabella in basso. Nel 2018, il fatturato totale del settore era di 817,65 milioni di euro e il fatturato totale delle tecnologie additive di 46 milioni di euro. Questi valori sono il numero minimo e potrebbero essere più elevati, poiché alcune aziende hanno informazioni riservate sul fatturato in base alle loro politiche aziendali. Tuttavia, nell’AM, il 56,30% delle aziende ha un fatturato compreso tra 0 e 1 milione di euro, mentre per il 43,80% esso è compreso tra 1,1 milioni di euro e 100 milioni di euro; attualmente non ci sono aziende che hanno un fatturato superiore a 100 milioni di euro.

Come la tecnologia additiva impatta sulla produzione e sul mercato italiano

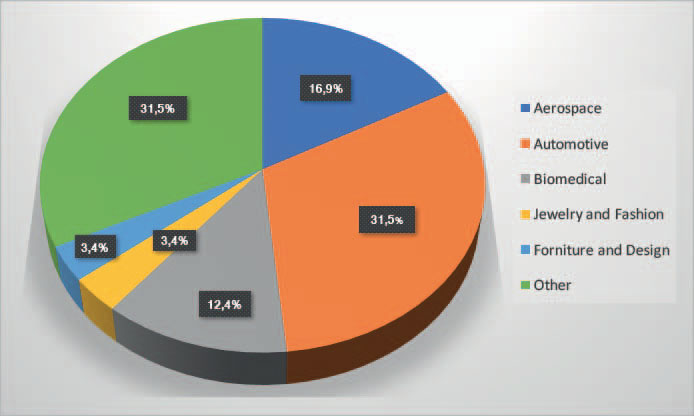

Se si considerano le attività e i ruoli svolti dalle aziende coinvolte nell’AM, la maggior parte di loro lavora come fornitori di centri di servizi, che è il 23% in totale; il secondo maggior coinvolgimento riguarda la progettazione di elementi (17% in totale). Oltre a ciò, sia le società di test che gli sviluppatori di software per la tecnologia additiva detengono il 13% del mercato per ciascuna e l’8% delle aziende è coinvolto nella post-elaborazione, il 6% nell’importazione di macchine additive, il 4% nella produzione di materie prime, il 4% nell’importazione di materie prime e almeno il 2% è coinvolto come rivenditori di macchine, parti di macchine, materie prime ecc. Nell’AM ci sono cinque settori principali che si preoccupano soprattutto del valore del fatturato dei clienti. Si tratta di Automotive (31,5%), Aerospace (16,9%), Biomedical (12,4%), Jewelry & Fashion (3,4%) e Furniture & Design (3,4%). Oltre a questi settori ci sono diverse altre categorie che hanno un giro d’affari del 32,6%. Ciò include, l’AM con le università, la produzione di energia, i macchinari, l’energia bianca, la tecnologia idraulica, l’energia marina, il petrolio e il gas, ecc. Nelle singole aziende, il 35,3% ha formato nuovi dipendenti e/o interni che non avevano precedenti esperienze; il 29,4% aveva già persone qualificate al suo interno (è un buon numero e un dato positivo da considerare); il 17,6% ha assunto laureati nel campo della tecnologia additiva dalle università; il 14,7% ha assunto specialisti del settore tramite contatti industriali. Anche questo è un fatto positivo, perché significa che ci sono specialisti del settore già coinvolti e che sono attualmente molto richiesti. L’unico dato negativo è che il 2,9% delle aziende ha affermato di non essere attualmente interessato ad assumere persone nel campo dell’AM.

La decisione di entrare nel settore della tecnologia additiva

In merito all’avvenuta decisione di entrare nel settore dell’AM, le aziende hanno dato le loro motivazioni con queste percentuali: il 37,5% ha previsto un mercato in espansione; il 35% lo considera un mercato di nicchia, molto interessante; il 10% vede i suoi prodotti più personalizzati e funzionali; il 10% ritiene il suo processo di produzione più flessibile; il 2,5% è stato “stimolato” dai propri clienti e/o concorrenti; un altro 2,5% aveva una catena di approvvigionamento inaffidabile.

Additive manufacturing, una filiera da promuovere

Il mercato della tecnologia additiva in Italia è ancora nella posizione di “mercato emergente” e di “mercato di nicchia” e ha larghi margini di sviluppo e miglioramento. Una notevole accelerazione alla crescita di questo mercato potrebbe arrivare se la maggior parte delle grandi aziende passi a considerare l’additivo come un fattore chiave della loro attività produttiva e non solamente un “ramo ausiliario”. Le piccole/medie imprese e le micro sono invece maggiormente focalizzate solo sulla tecnologia additiva. Dal loro punto di vista, è fondamentale promuovere la “filiera” dell’additivo, anche qui con le multinazionali nel ruolo di promotrici di questa tecnologia.